Secretos para ganar dinero en los mercados alcistas y bajistas de Sam Weinstein.

Este es sin duda uno de los libros más importantes para cualquier persona que quiera aprender de bolsa. Por ello el resumen que voy a hacer es particularmente extenso. Quizá en lugar de leer esta entrada de una sola vez te interese guardarla y leerla poco a poco.

Capítulo primero...empezando

Principios iniciales

Nada más comenzar el libro Weinstein nos da unos cuantos consejos básicos que debemos para ganar dinero en bolsa:

- Si encuentras un sistema que funciona, síguelo de manera sistemática.

- Olvídate de analizar los datos fundamentales de la compañía y las noticias sobre ella. Toda esa información ya está incorporada en el precio de la acción. Cuando la noticia te llega, ya es demasiado tarde.

- Nunca compres un valor sin mirar el gráfico.

- Nunca compres un valor cuando salen buenas noticias, especialmente si la acción ya ha subido antes de esas buenas noticias.

- Nunca compres un valor porque parece barato después de una bajada fuerte. Descubrirás que puede bajar más.

- Nunca compres un valor bajista.

- Nunca mantengas un valor que está bajando, sean como sean de buenas las perspectivas de la compañía.

- Sé consistente en tu operativa. Si ante la misma situación, unas veces vendes y otras compras, es que estás haciendo algo mal.

- Toda la información está en el gráfico. No necesitas saber nada más.

Terminología

Weinstein aclara algunos conceptos para que no haya confusiones:

Soporte es la zona en que un valor que está bajando es posible que deje de hacerlo y comience a subir. No es un precio exacto, sino una zona. Cuantas más veces y a lo largo de más tiempo haya resistido, más fuerza tiene el soporte. Cuando el valor baja del soporte, es probable que siga bajando hasta un nuevo soporte.

Resistencia es la zona en que un valor que sube puede encontrarse con problemas para seguir haciéndolo. Se aplica lo mismo del soporte pero al revés.

Rango de negociación es la zona en que las fuerzas de los compradores y los vendedores están equilibradas y el precio oscila entre el soporte y la resistencia.

Media móvil. MM.(moving average en inglés). Es el promedio del precio de cierre del final de la sesión. Si es semanal es el del cierre del viernes durante X semanas. Weinstein recomienda usar la MM de 30 semanas para los inversores a más largo plazo y la de 10 para los de corto.

La media móvil de que disponía Weinstein ( en los informes de Mansfield) no es la simple sino la ponderada, que da más importancia a los últimos precios. Puede dar lugar a más señales falsas, pero a cambio reacciona mejor a los cambios que la simple.

Weinstein recomienda no comprar ningún valor que esté por debajo de la MM (especialmente si esta bajando), ni vender a corto ninguno que esté por encima (especialmente si esta sube).

El momento ideal para comprar para un inversor a largo plazo es cuando el valor atraviesa la resistencia y atraviesa también la MM. Para un trader (o inversor a corto plazo) sería cuando el valor está por encima de la media móvil y esta está subiendo.

Breakout. Es cuando el precio del valor atraviesa una resistencia. Cuanto más tiempo haya durado esa resistencia y más volumen tenga el movimiento de ruptura, más alcista será el significado del breakout.

Breakdown. Lo contrario al breakout, aunque no necesita mucho volumen para tener significado, basta con que el volumen aumente un poco.

Pullback cuando un valor supera la resistencia o pierde un soporte, suele haber un regreso al punto en que se superó o perdió. Es un buen momento para comprar o vender corto respectivamente, especialmente si el pullback tiene poco volumen.

Línea de tendencia. Es la que une varios mínimos (si es ascendente) o varios máximos (si es ascendente). Cuanto más pronunciada sea la línea menos significativo es que se rompa.

El significado más alcista es cuando una línea de tendencia se rompe al alza y poco después la MM también se rompe al alza. El significado más bajista es cuando la línea de tendencia se rompe a la baja y poco después la MM también se rompe a la baja.

Para Weinstein corto plazo es hasta 6 semanas, el medio hasta 4 meses y el largo hasta un año. Trader sería el que opera entre uno y cuatro meses (no le ve sentido a la inversión diaria) e inversor es el que opera entre cuatro meses y doce.

La fuerza relativa de Mansfield es la diferencia entre el comportamiento de la acción y el comportamiento del mercado en su conjunto. Sería el resultado de dividir el precio de la acción por el precio total del índice. Esta fuerza relativa Mansfield no hay que confundirla con el habitual indicador RSI. El indicador fuerza relativa Mansfield está disponible de manera gratuita en Prorealtime. Para usar este indicador escoge el índice con el que comparar.

Venta corta es tomar prestadas unas acciones y venderlas a un comprador. Después las comprarás más adelante (con suerte a un precio más bajo) para devolvérselas a quien te las prestó.

Gráficos

Lo más interesante en el análisis de los gráficos es que cuando la fuerza relativa es descendente no debes comprar y si es ascendente no debes vender. El momento en que el precio sube en breakout y la fuerza relativa pasa a ser positiva es un momento óptimo para comprar. El momento en que el precio baja en breakdown y la fuerza relativa pasa a ser negativa es un momento pésimo para comprar.

Capítulo segundo. Una mirada al gráfico vale más que mil predicciones de ganancias

Toda la información importante se puede ver en el gráfico. No necesitas saber más, y lo más importante es saber la fase en la que está el valor.

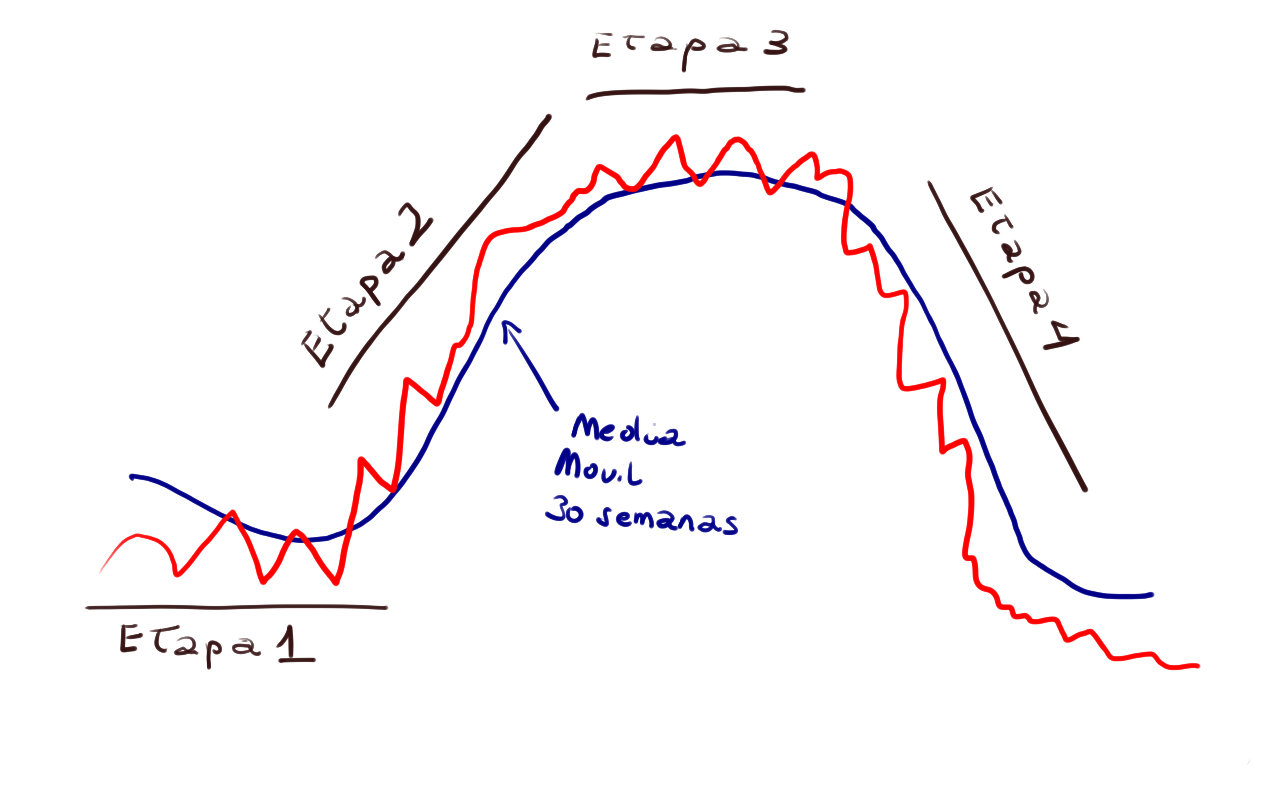

Todo valor está en una de cuatro fases:

- Área de estacionamiento.

El precio que estaba bajando deja de hacerlo. Al establecerse esta fase el volumen suele bajar. Ya no hay tantos vendedores locos por deshacerse de sus acciones. Después suele aumentar el volumen sin alterarse el precio, porque hay más personas dispuestas a comprar sin exigir una rebaja del precio.

No es buen momento para comprar, porque aunque acertaras con el precio mínimo, tendrías atado el dinero demasiado tiempo y podrías vender por desesperación.

Cuando la media móvil comienza a subir, empieza la segunda fase.

- Fase de avance.

La media móvil comienza a subir. El precio atraviesa la MM30, normalmente con mucho volumen, y se entra en fase alcista. Después de la ruptura suele haber una caída a un nivel parecido al de la ruptura. Después sube y cada máximo es mayor que el anterior. Habrá caídas, pero por encima de la MM30.

- Zona superior.

La media móvil deja de subir y se vuelve horizontal. Los precios ya no están por encima de la MM30 sino que suben y bajan a uno y otro lado de ella con fuertes dientes de sierra. El volumen suele ser alto. Algunos compradores quieren entrar aun considerando los buenos datos fundamentales de la empresa y lo bien que se habla de ella en los medios, mientras que otras personas quieren salir en masa.

Weinstein considera que en la zona 3 el trader debe salir de inmediato, mientras que el inversor a más largo plazo puede vender la mitad de su posición y poner a la otra un stop loss que esté por debajo del último nivel de resistencia. Esto es para prevenir que pueda ser simplemente una parada en la fase dos y se reinicie la subida.

Nunca hay que comprar un valor en esta zona.

- Zona de declive.

El miedo de los inversores se impone. Se rompe el soporte, y el precio baja de la MM30 que se vuelve descendente. El breakout no hace falta que sea con mucho volumen, y puede haber un pullback hacia el nivel de la resistencia antes de empezar la bajada.

Nunca compres un valor en la fase 4. Para Weinstein esa idea es tan importante que no duda en considerarla como la más útil de todo su libro.

Capítulo tercero ¿Cuándo es el momento ideal para comprar?

- El momento ideal.

El momento ideal para la compra es cuando se pasa de la fase 1 a la fase 2. O inmediatamente después, cuando hay una bajada (pullback) hacia el punto de breakout ( que ocurre el 80% de las veces). Un inversor podría comprar la mitad en el breakout y la segunda mitad en el pullback. Un trader puede comprar todo en el breakout y quizá después del pullback comprar de nuevo.

- La vía del trader.

No siempre podemos encontrar valores en ese momento ideal. Por eso hay otro momento bueno para comprar, especialmente para los traders. Es el momento en que el valor está subiendo pero hace una bajada hasta cerca del nivel de la media móvil ( pero sin bajar de ella). El avance suele ser rápido, pero el riesgo es más alto.

Un inversor debería usar el momento ideal en el 80% de las ocasiones aproximadamente y la vía del trader en el otro 20%. Un trader debería invertir esas proporciones.

Cómo no perderse el momento de comprar

Weinstein recomienda usar una orden stop buy ( comprar cuando la acción alcance un determinado precio) con un precio límite máximo y duración ilimitada hasta nueva orden.

Épocas mejores y peores

No todos los meses ni días son iguales para comprar y vender. Siguiendo los libros Behavior of prices in Wall Street de Arthur Merrill y Don’t sell stocks on Monday de Yale Hirsh, Weinstein nos da algunos consejos.

En cuanto al ciclo de elecciones, el año después a la elección de un nuevo presidente es el peor, el segundo es bajista hasta la mitad y alcista después, el tercero es el mejor y el año de las elecciones es bajista al principio y alcista después.

La mejor racha para comprar es la que va de noviembre a enero. Julio y agosto son buenas épocas también, mientras que febrero, mayo, junio y septiembre son los peores meses.

En cuanto a días de la semana el peor es el lunes ( ¿por qué no se podrán suprimir los lunes?) y el mejor el viernes y después el miércoles.

Los días antes de una fiesta suelen ser alcistas ( en un 68% de los casos).

¿Cuándo no comprar?

Más importante aun que saber cuando comprar, es saber cuándo no comprar.

Para Weinstein nunca se debe comprar con el precio por debajo de la media móvil especialmente si esta está además bajando.

¿Qué comprar?

Weinstein sugiere examinar primero el comportamiento de todo el mercado. Si el mercado está en las fases 3 o 4, es mejor mantenerse fuera.

Después hay que examinar el comportamiento de los sectores. Tenemos que invertir en un sector que presente un buen comportamiento no porque haya un valor que funcione muy bien, sino porque haya muchos que estén en el momento adecuado.

Después hay que seleccionar el valor concreto por el que apostaremos. No vale cualquiera que esté en el momento adecuado del ciclo, se trata de apostar por el mejor valor, porque el dinero que invertimos en un valor que simplemente es correcto, lo dejamos de invertir en otros que son mejores.

Capítulo cuatro. Refinamiento del proceso de compra.

Para seleccionar el valor concreto Weinstein sugiere las siguientes reglas:

- Es preferible optar por valores que no tengan resistencias por encima, porque no estén en un nivel en que los precios no hayan estado en los últimos 2 años. Cada resistencia implica unas personas que compraron a ese precio y que venderán en cuanto la acción llegue allí para no perder.

- No te fíes de ninguna ruptura al alza (breakout) que no vaya acompañada de un aumento de volumen. Es necesario que haya una subida de volumen en una semana que sea al menos el doble de la media del último mes, o bien una subida en las 3 o 4 semanas antes de la ruptura respecto de otras semanas con un aumento en el momento de la ruptura.

- La fuerza relativa muestra el vigor que tendrá la tendencia. Weinstein la calcula a lo largo de varias semanas, tomando el valor de cada viernes. Si la fuerza relativa está en aumento, la subida será más fuerte. Si la fuerza relativa va disminuyendo, la caída será más dura. Si la línea de fuerza relativa pasa de negativo a positivo en el momento en que se dan otras señales, es una advertencia muy buena. Al contrario ocurre cuando la línea de fuerza relativa pasa de positiva a negativa.

Otros consejos para comprar

Weinstein hace referencia a las figuras técnicas de hombros-cabeza-hombros y de los dos cañones, si bien dice que la última es mucho más frecuente.

Además está de acuerdo con el principio de que cuanto más grande es la base, más fuerte será la subida. La razón está en que durante la fase de base las acciones han pasado de quienes las habían comprado antes a nuevos compradores, que han comprado más bajo y por tanto no abandonarán el valor cerca de la resistencia.

Hay que diversificar, comprando un número de acciones que nos permitan mantener el control disminuyendo el riesgo. Si es posible, es mejor que se trate de acciones en sectores diferentes.

Capítulo cinco. Descubriendo los ganadores

Para obtener una máxima rentabilidad tienes dos opciones:

- Encontrar alguna absorción de empresas.

Para descubrir si los rumores de operaciones como absorciones son ciertas, mira el volumen. Si todos los factores recomiendan compra y el volumen sube mucho y lo hace además desde un tiempo antes, puedes probar por si tienes suerte.

- Conseguir una triple confirmación.

Esto exige que se den tres circunstancias a la vez:

- Un aumento de volumen de contratación durante la ruptura que se mantiene en el tiempo.

- Que la línea de fuerza relativa Mansfield pase de negativa a positiva.

- Que en los momentos anteriores a la ruptura las oscilaciones del precio hayan sido grandes.

Capítulo seis. Cuándo vender

Errores al vender

Hay que evitar los siguientes errores:

- No vender por motivos fiscales.

- No vender por cobrar el dividendo.

- No mantener una acción porque la ratio precio/ganancias sea baja.

- No vender una acción porque la ratio precio/ganancias sea alta.

- No compres más acciones para promediar en una situación negativa. Los profesionales promedian cuando la acción sube, no cuando baja.

- No te niegues a vender porque el mercado sea alcista.

- No esperes a la próxima recuperación para vender.

- No mantengas una acción porque es de "buena calidad".

Cómo sí vender

Siempre hay que poner un stop loss, sin límite de precio, porque cuando las cosas van mal lo que te interesa es salir.

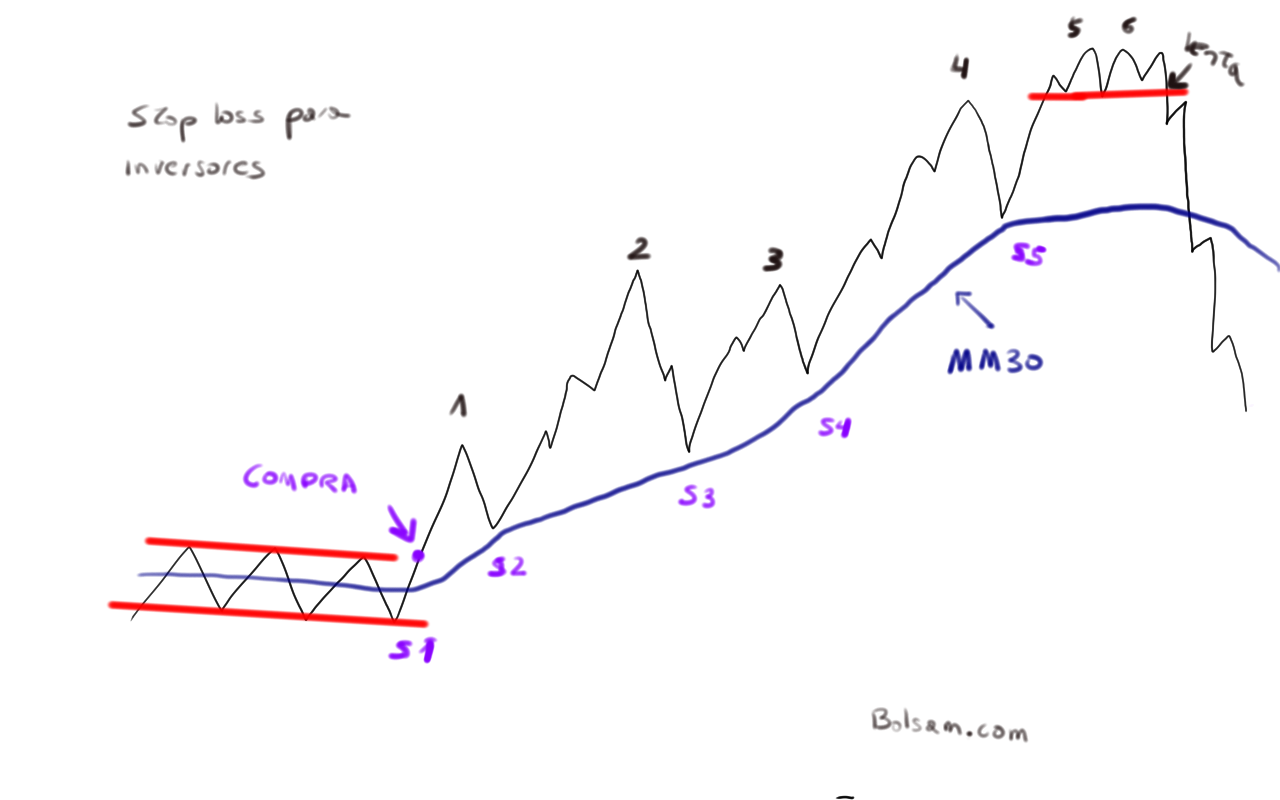

Cómo tiene que poner el stop loss un inversor

El

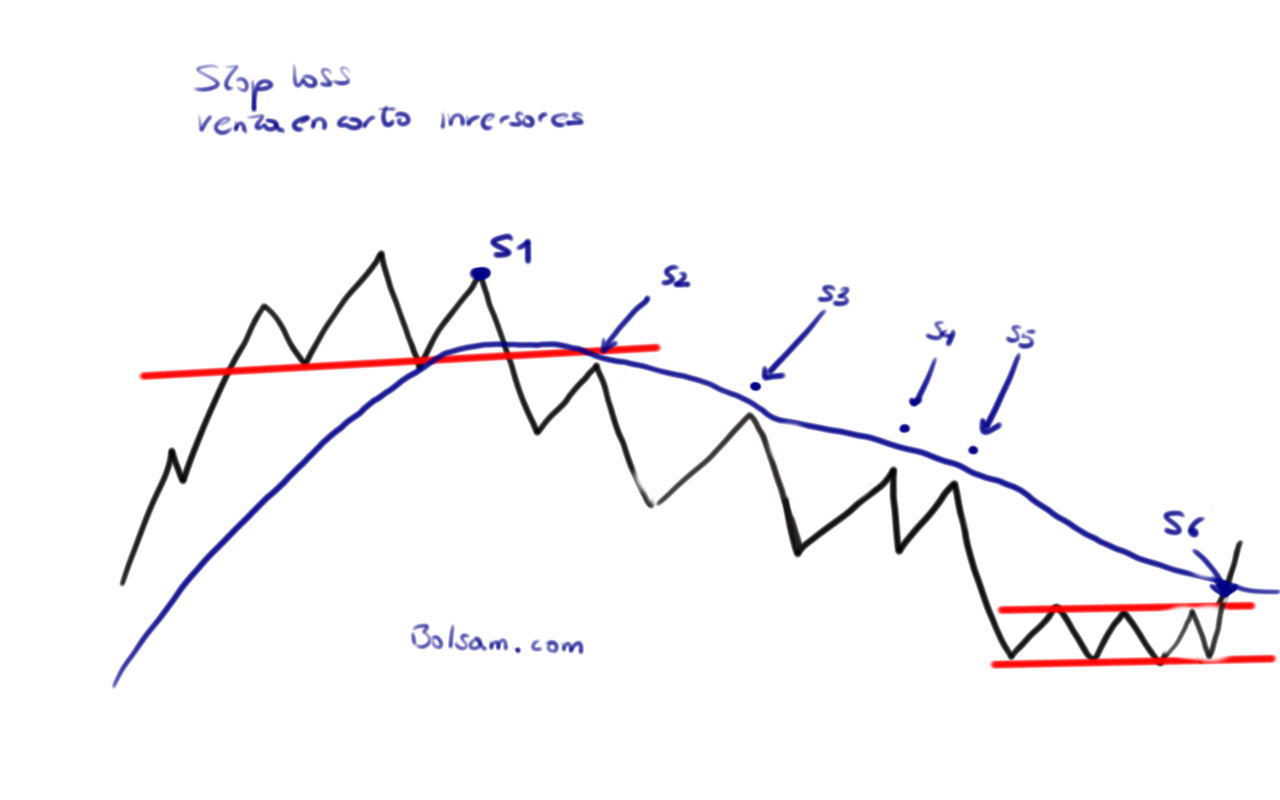

Inicialmente pon el stop loss justo debajo del soporte . En el gráfico cuando compres pon el stop loss en S1. Es decir si la acción estaba oscilando entre 8 y 10 y de pronto rompe por encima de 10 y compras , pon el stop loss a 7,99, porque el número redondo ( o las mitades) siempre son más difíciles de superar. Nunca entres en un valor sin poner un stop loss e intenta que el stop loss que quieras poner no suponga una pérdida de más de un 15%.

Cuando el valor entre en la fase dos y después del pullback si lo hay, has de ir subiendo el stop loss para ponerlo justo debajo de la MM30. Cuando el precio llega a 2 pon el stop loss en s2, cuando llegue a 3 en s3 y asi sucesivamente. Cuando llegues a la fase 3 en la cima, el stop loss se ha de poner por debajo de la última resistencia, aunque esté por encima de la MM30. En el gráfico sería a la altura de donde pone "venta". En esta fase 3 hay que ser prudente.

Como el stop loss se va subiendo según el valor va avanzando, es posible que el precio baje en alguna extraña ocasión de la MM30. Para que se pueda mantener el valor en esas condiciones es necesario que 1) la MM30 siga teniendo una pendiente alcista y 2) que no se baje de la anterior corrección.

No hay ningún problema si hay alguna señal falsa, salta el stop loss y hay que vender. Se puede comprar más adelante cuando haya desaparecido el peligro.

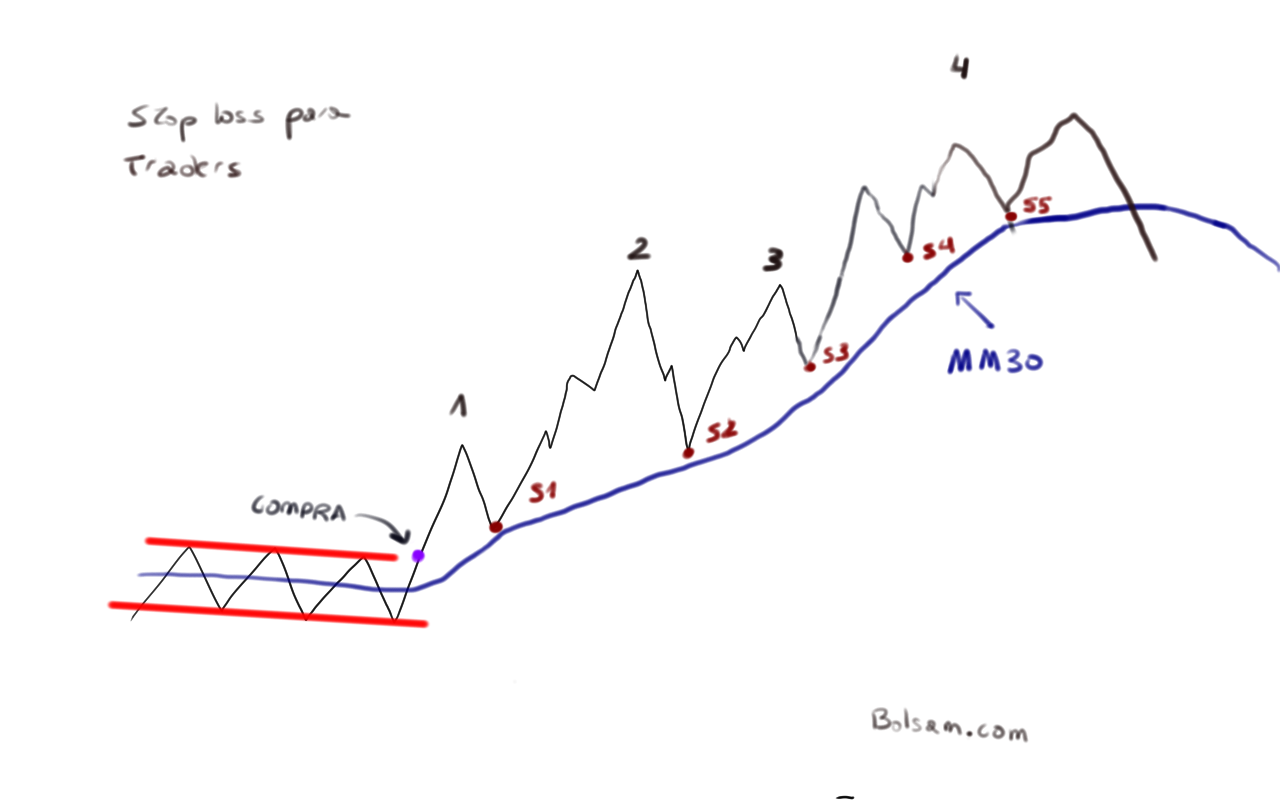

Cómo tiene que poner el stop loss un trader

El trader no tiene que esperar a que el valor baje más alla de la MM30. El trader incluso puede vender cuando el valor está muy lejos de la media y volver a comprar cuando se acerca más.

El primer stop loss lo tiene que poner en la primera resistencia que haya debajo del breakout. Y si no hay ninguna, entre un 4 y 6% por debajo del breakout. Luego ha de ir subiendo el stop loss, pero no situándolo bajo la MM30 sino bajo el último mínimo producido en la subida ( s1,s2, etc). Eso hará que el stop loss pueda saltar antes, pero a un trader solo le interesa lo que genere el máximo beneficio.

Los traders también han de usar las líneas de tendencia, que son las que unen 3 mínimos. Si el valor baja de esa línea de tendencia ( que estará por encima de la MM30) se tiene que vender al menos una parte de la posición.

También conviene tener en cuenta la regla del swing o balanceo. Se toma el valor máximo de una acción justo antes de una bajada. La distancia entre ese precio y el del fondo de la caída es igual a lo que puede subir después.

Aprendiendo a perder

Has de aceptar que no siempre vas a ganar. Olvídate del ego porque no te va a traer nada bueno.

Pensar que solo pierdes cuando vendes es un gran error y te llevará a mantener posiciones que deberías vender. También es un error pensar que solo ganas cuando vendes.

Capítulo 7. La venta en corto

No cierres tu mente a vender en corto. Se suelen hacer dos críticas a la venta en corto:

- Es poco ético. No es verdad e incluso es necesario para que funcione el mercado.

- Tiene mucho peligro. No tiene porque ser así siempre que se usen los stop loss.

Errores comunes al vender en corto

- Usar como criterio para vender en corto la sobrevaloración en la ratio precio/beneficio.

- Vender en corto porque la acción ha subido mucho.

- Vender porque se dan los dos factores anteriores juntos. Posiblemente acabará bajando pero no sabes cuándo.

- Nunca vendas en corto una acción que está por encima de una media a treinta semanas en subida.

- Nunca vendas en corto una acción con poco volumen de negociación.

- Nunca vendas en corto una acción en un sector alcista.

- No vendas en corto una acción en la fase 2.

- Nunca vendas en corto sin stop loss.

¿Qué acciones vender en corto?

Busca una acción que:

- Haya subido mucho últimamente.

- Esté en la fase 3 con la MM30 plana o descendente.

- Haya estado varias semanas con movimiento lateral.

Define entonces el punto en que venderás corto.

¿Cuándo vender en corto?

Considera varias cosas:

- El mercado

- El grupo

- El gráfico de la acción. Es mejor si la fase 2 de subida ha sido muy larga y ha sido constante ( con lo que habrá muchos puntos de resistencia).

- La fuerza relativa Mansfield. Nunca vendas una acción que tenga una fuerza relativa muy positiva especialmente si está aumentando.

- El volumen no es importante para vender en corto. Las acciones no necesitan volumen para caer.

- Cuanto menos soporte haya debajo y más directa haya sido la subida mucho mejor.

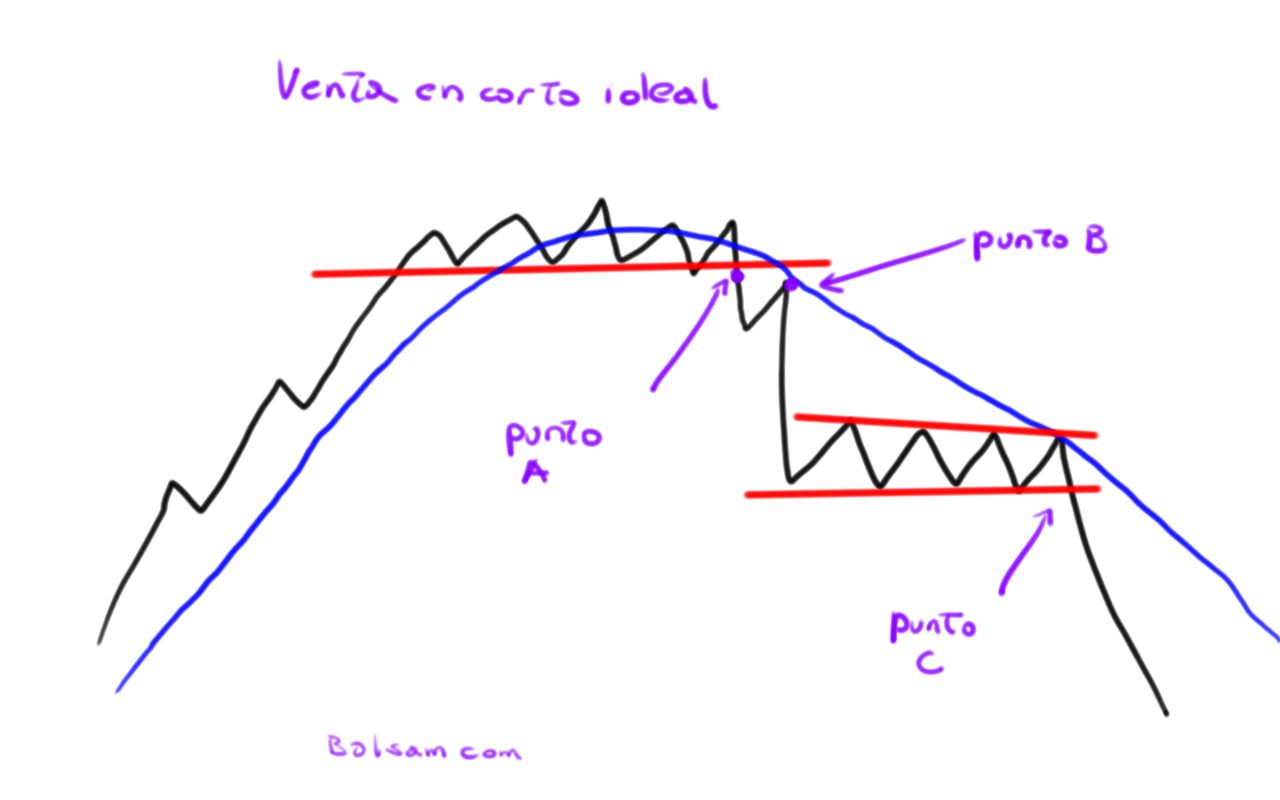

¿Cuál es el momento exacto para vender?

El momento para vender en corto para un trader es cuando baja de una resistencia debajo de la media a 30 ( punto A en el gráfico). Un inversor a largo plazo puede vender en corto la mitad de la posición en A y la otra mitad cuando haya el retroceso ( punto B en el gráfico).

Incluso si la acción ya ha bajado un poco, se puede hacer una venta en corto, pues las acciones que pierden mucho tienden a seguir cayendo. Pero solo se debe hacer si se produce una consolidación por debajo de la MM30 descendente y se genera una nueva ruptura a la baja ( punto C en el gráfico).

Una formación especialmente ventajosa para vender a corto es la figura hombros-cabeza-hombros en la fase 3. Pero no te fíes de esa figura si aumenta el volumen en el hombro derecho. Eso significa que aún hay muchas personas con ganas de comprar.

La técnica del swing que vimos en la compra también se aplica al revés para la venta en corto.

¿Cómo poner el stop loss en la venta en corto?

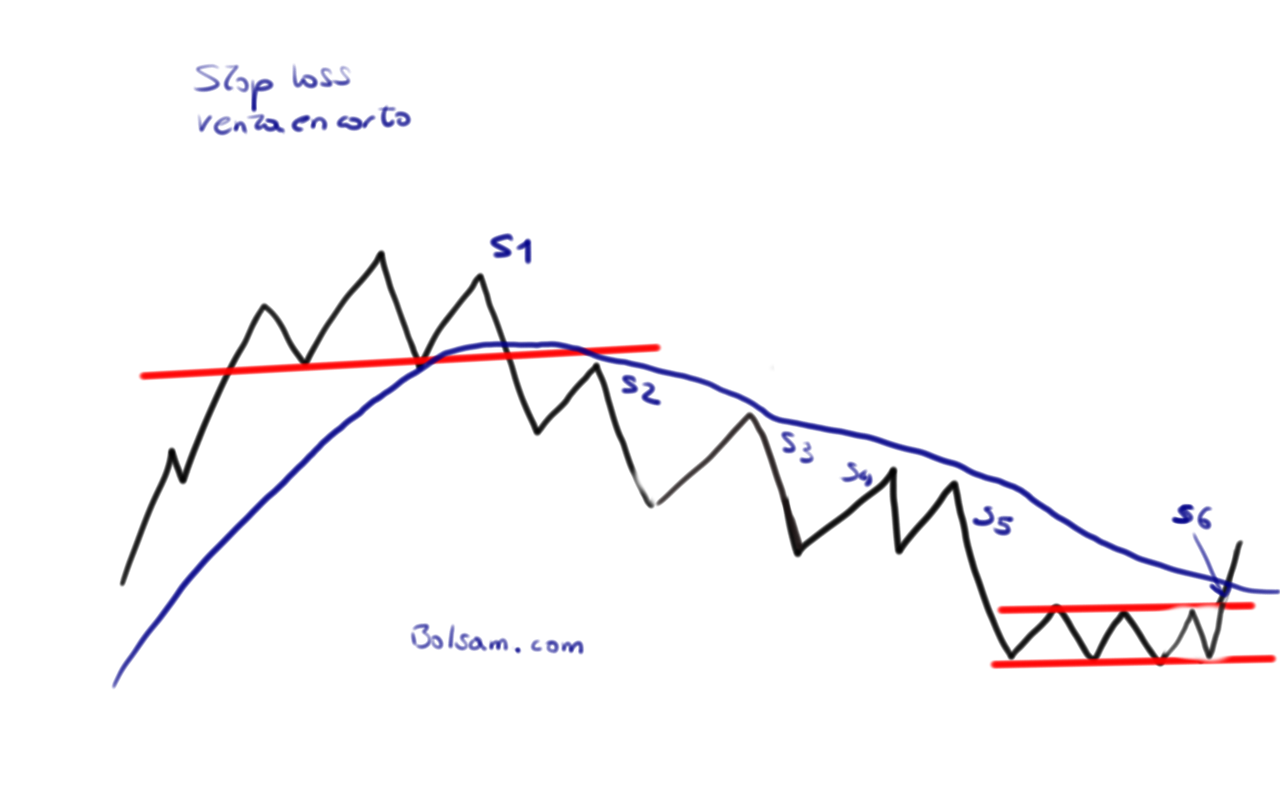

El sistema es semejante al de la venta pero a la inversa. Mientras el inversor debe poner los precios de stop loss por encima de la MM30 e ir avanzando según desciende el precio, el trader debe ponerlos al nivel de la última subida.

stop loss venta en corto inversores

stop loss venta en corto para traders

Si existe una línea de tendencia, el trader debe poner un stop loss de al menos una parte de su posición justo por encima de esa línea.

Al margen de los stop loss, otra forma de aprovechar la bajada del mercado son los puts.

Capítulo 8. Cómo descubrir los mercados alcistas y bajistas

Weinstein afirma haber detectado enormes movimientos alcistas y bajistas. ¿Cómo? Usando hasta 100 indicadores y no solo unos cuantos.

Siempre es importante saber cuál es la tendencia general del mercado, pero es especialmente importante cuando estás en una zona de alto riesgo.

Aunque hay muchos indicadores, Weinstein es consciente de que una persona sola no puede controlar tantas cosas, así que recomienda usar solo los más importantes.

Análisis de la fase del mercado

Consiste en la aplicación de las cuatro fases de Weinstein al mercado en su conjunto. Si el índice atraviesa a la baja la media móvil 30 es momento de vender las acciones que tengan una fuerza relativa más baja, de poner un stop loss más ajustado a las que la tengan más alta y buscar oportunidades de vender a corto plazo.

Línea de ascenso-descenso

Es la diferencia entre el número de acciones que suben en un día determinado y las que bajan.

Si la línea de ascenso-descenso aumenta al subir el mercado, todo va bien. Si el mercado sube y la línea deja de hacerlo, se produje una divergencia negativa que anuncia problemas. Si dura poco puede ser una corrección en la tendencia alcista, pero si dura más puede indicar una reversión de la tendencia. Si el índice del mercado y la línea de avance declive caen a la vez, es la señal del comienzo de un mercado bajista.

Cuando el mercado baja, es diferente. Si el índice del mercado llega a un suelo y la línea de avance-declive sigue bajando, es una divergencia positiva. Indica que el mercado subirá.

Cuanto más tiempo dura la divergencia, sea positiva o negativa, más fuerte será la reversión de tendencia.

Consulta la linea de ascenso descenso en tiempo real aquí

El momento del mercado

Weinstein señala la importancia de otro indicador para saber cómo está el mercado. Es el índice del momento ( momentum index). Es una media móvil de 200 días de la línea de ascenso-descenso. Se basa en el principio de que una tendencia en movimiento se puede esperar que siga hasta que toque reversión. Por eso hay que fijarse en la tendencia global.

¿Cómo se interpreta?

- Si la línea pasa de negativo a positivo, es una señal positiva. Si pasa de positivo a negativo es una señal negativa.

- Cuanto más tiempo haya estado en el territorio contrario ( positivo o negativo) antes del cruce, más importante es la señal. También es más importante cuanto más profundamente haya estado en dicho territorio.

- Es más útil para detectar la cima del mercado. Casi siempre llega el límite antes que el mercado. Para descubrir el suelo llega tarde normalmente y suele ser más una señal de confirmación.

Nuevos máximos y nuevos mínimos

Este indicador considera el total de nuevos máximos y nuevos mínimos en el conjunto del mercado. No se puede usar independientemente de otros. Avisa con mucha anticipación de que algo puede estar cambiando. Los diarios darán señales de movimientos a corto plazo, los semanales indicarán movimientos más profundos en el mercado.

Para interpretar este índice considera que:

- Es una buena señal que esté en positivo y una mala señal que esté en negativo.

- Las divergencias con el índice muestran una posible reversión de tendencia.

Otros mercados

Hoy en día todo está relacionado. Cuando los mercados de otros países empiezan a ir mal es momento para estar vigilante.

General Motors

Weinstein considera que en el mercado americano la tendencia de General Motors es importantísima. El sigue el principio de los 4 meses. Si en 4 meses General Motors no hace un nuevo máximo o un nuevo mínimo, es que la tendencia va a cambiar. Mas importante aun es hacer un análisis de las fases de Weinstein a este valor.

En este detalle, como en algún otro durante el libro, es cuando se manifiesta la necesidad de adaptar su mensaje a los tiempos modernos. En todo caso se puede aplicar su música ( aunque ya no sirva la letra) considerando un valor de referencia en el mercado que nos interese.

Precio por dividendo

Uno de los pocos indicadores de análisis fundamental que usa Weinstein es el precio/dividendo. Es el resultado de dividir el precio de la acción por los dividendos que paga. Si baja a niveles sobre 14-17 es que está muy barato. Toda subida por encima de 26 indica peligro y si pasa de 30 entonces el peligro es muy grande.

Es una señal para usar en combinación con otras y que avisa con bastante anticipación.

La opinión contraria

Cuando todo el mundo tiene una opinión determinada, es el momento de plantearse ir contra ella. No es algo que pase con frecuencia. Pero cuando ocurre, si se junta con otras señales, puedes usarlo en tu favor.

Cuando toda la prensa da por hecho que el mercado es totalmente alcista, o que es totalmente bajista, revisa los otros indicadores para saber si viene un cambio de tendencia.

Otras aplicaciones de la teoría de Weinstein

Por último en el libro Weinstein habla de la manera de aplicar su modelo de cuatro fases a cosas diferentes a las acciones: fondos, opciones, futuros. Sea cuál sea el mercado, el modelo de los cuatro fases ayuda a predecirlo aunque no sepas nada sobre ese mercado en concreto.

Últimos consejos

Para terminar su libro Weinstein da cuatro consejos más:

No sirve empezar con simulaciones. Es demasiado fácil operar sin las emociones que se desencadenan cuando inviertes de verdad.

Ten un libro de derrotas donde reflejes todas tus operaciones fallidas.

No temas competir con las grandes instituciones. Tú eres más flexible.

No necesitas un gran capital para tener un buen resultado en los mercados.

El sistema de Weinstein es un sistema muy sólido, pero como el mismo Weinstein indica lo más importante es que sigas el sistema que sigas lo sigas siempre.

El libro de Weinstein tiene muchas otras ideas y muchísimos ejemplos que te ayudarán a entender lo que he resumido aquí. Te recomiendo vivamente que lo leas.

[…] Veamos el gráfico semanal después del cierre del viernes 23 de septiembre. Y aplicaremos sobre el gráfico un análisis basado fundamentalmente en las teorías de Stan Weinstein. […]

[…] IAG está en una media a 30 semanas bajista. Eso indica que la evolución de la acción, si no hay un gran cambio, será probablemente a la baja según predice el sistema Weinstein. […]

[…] Primero comprobar la fuerza relativa del sector considerando la curva y el ADX. Me parece que para esto es ideal el indicador de fuerza relativa Mansfield. Semejante al sistema de Weinstein que señalamos en otra entrada. […]